インボイス制度スタート!開業者が知っておきたい「消費税」を簡単解説

令和5年10月1日からインボイス制度が始まりました。

インボイス制度に関する記事がよく読まれていることから、開業者の関心も高いのではないでしょうか。

ただ業務委託の美容室を開業するのではない限り、美容室はインボイスで大きく影響を受けることはありません。

とはいえ消費税の仕組みについては理解しておくべきだと思っています。一般消費者を相手にしている美容業は納税の義務を負っています。

消費税自体はサロンの収支計画やプライシングにも少なからず影響します。

私は税の専門家ではないので、細かなところまでは踏み込みませんが、政府のソースをもとに、できるだけ簡潔にまとめてみました。

これから開業を目指す人は、ぜひ一読して、消費税を意識していただければと思います。

「【フリーランス・業務委託向け】一番わかりやすいインボイスの教科書」

目次

消費税とは

消費税は、商品・製品の販売やサービスの提供などの取引に対して広く公平に課税される間接税です。消費者が負担し事業者が納付します。

消費者から預かっている点、事業者が納税する点がポイントです。

税金分は事業者が販売する商品やサービスの価格に含まれて、次々と転嫁され、最終的に商品を消費し又はサービスの提供を受ける消費者が負担することになります。

事業者は、消費者から受け取った消費税の額と、商品などの仕入れのときに支払った消費税の額との差額を納める仕組みになっています。

つまり、「課税事業者は消費税を納付するが、消費者から預かる税額をまるっと納税するわけではない」というとことはポイントです。

そして、この「消費者から受け取った消費税の額と、商品などの仕入れのときに支払った消費税の額との差額を納める仕組み」を仕入税額控除といいます。

個人事業者は翌年の3月末日までに、法人は課税期間の末日の翌日から2か月以内に、消費税と地方消費税を併せて所轄税 務署に申告・納付します。

「国税庁:消費税のしくみ」より抜粋

納税の負担軽減

消費者から消費税額を預かって、仕入れ等で支払った様々な消費税を差し引いて税額を決める作業はかなり大変です。特に小規模事業者は負担が大きい。

それゆえ、事業者の負担を軽減するために2つの措置が講じられています。1つは事業者免税点制度、そして2つめは簡易課税制度です。

事業者免税点制度

前々年(個人)又は前々事業年度(法人)の課税売上高が1,000万円以下の事業者については、その課税期間について、消費税を納める義務が免除されます。これを事業者免税点制度といいます。

開業者はこちらが適用できます。つまり、開業者は前々年の実績がない=課税するかしないかの判断基準期間がないので、2年間消費税の納税が免除されるのです。

| 課税期間 | 令和6年(開業1年目) | 令和7年 | 令和8年 | 令和9年 |

| 売上高 | 950万円 | 1,200万円 | 1,400万円 | 1,500万円 |

| 基準期間 | 基準期間なし | 基準期間なし | 令和6年

売上高が1,000万円以下 |

令和7年

売上高が1,000万円超 |

| 課税有無 | 免税事業者 | 免税事業者 | 免税事業者 | 課税事業者 |

表を見てください。

例えば、開業した令和6年には売上高が1,000万円以下だった場合には、令和8年にも引き続き免税事業者でいることができます。

一方、開業2年目の令和7年では売上高が1,000万円を超えたので、令和9年には課税事業者になるのです。

ちなみに、売上高が1,000万円を超えない免税事業者でも課税事業者となることを選択することができます。

簡易課税制度

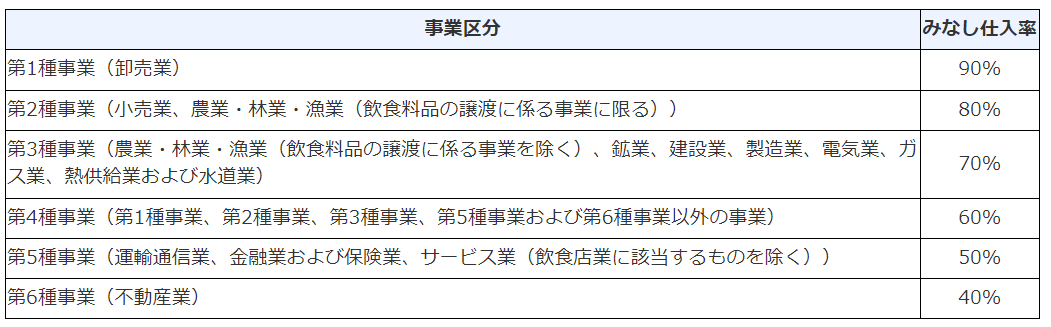

さらに課税事業者のなかでも、基準期間の課税売上高が5,000万円以下の事業者は、簡易課税制度を選択することができます。

簡易課税制度は、課税取引において、受け取った消費税額から支払った消費税額を差し引く計算をする代わりに、「受け取った消費税額×業種ごとの一定の割合(みなし仕入率)」で納付する消費税額とみなすことを認めるものです。

国税庁によれば、美容業の場合は第5種事業にあたります。それゆえみなし仕入率は50%になります。

国税庁「簡易課税制度」より抜粋

簡易課税については以下のような計算で、納付すべき消費税額を算出します。

納付すべき消費税額=受け取った消費税額ー(受け取った消費税額×50%)

例えば、サロンの売上高から受け取った消費税が200万円だったとすると以下のように算出します。

200万円ー(200万円×みなし仕入れ率50%)= 100万円

年間売上が5,000万円を超えるサロンは簡易課税制度が適用できなくなります。

一般課税

これから開業する人で、いきなり5000万円の売上高を超える事業者はそんなに多くはないと思いますので、簡単に一般的な消費税の納税方法をざっくりと解説しておきます。

前述した通り、事業者は消費者からの消費税をまるっと納付するわけではありません。

最終的には消費者から受け取った消費税額から、これまでの仕入等で支払った消費税額をひいた金額を納税します。これが仕入税額控除です。

納めるべき消費税額=サロン売上にかかる消費税の額-仕入等で支払った消費税の額

では、どういったものが仕入れになるでしょうか。国税庁によれば、以下のようになっています。

課税仕入れとなる取引には次のようなものがあります。

商品などの棚卸資産の購入

原材料等の購入

機械や建物などのほか、車両や器具備品などの事業用資産の購入または賃借

広告宣伝費、厚生費、接待交際費、通信費、水道光熱費などの支払

事業用品、消耗品、新聞図書などの購入

修繕費

外注費

なお、給与などの支払は課税仕入れとなりませんが、加工賃や人材派遣料のように事業者が行う労働やサービスの提供の対価には消費税が課税されます。したがって、加工賃や人材派遣料、警備や清掃などを外部に委託している場合の委託料などは課税仕入れとなります。「国税庁:仕入税額控除の対象となるもの」から抜粋

特にこちらに注目です。

給与などの支払は課税仕入れとなりませんが、加工賃や人材派遣料のように事業者が行う労働やサービスの提供の対価には消費税が課税されます。

開業するサロンが、フリーランス美容師と業務委託をする場合、それは税額控除の対象になります。

インボイス制度

令和5年10月1日にスタートしたインボイス制度は、ざっくり言ってしまえば仕入税額控除に関する制度です。

消費税の仕入税額控除の適用を受けるためには、原則として適格請求書の保存が必要になります。

適格請求書は、適格請求書発行事業者の登録を受けた事業者のみが発行できます。これをインボイスといいます。

美容室は一般消費者が取引先ですが、仕入れ(原材料や消耗品、備品など)は取引先から適格請求書を発行してもらわないと、税負担が増えてしまうわけです。

委託料も課税仕入である以上、業務委託のフリーランス美容師が課税事業者でないと、サロン側の税負担が増えるのです。

業務委託サロンは影響あり

インボイス制度が始まって、免税事業者であるフリーランス美容師が困るという話も出ています。売上が減る、あるいは契約条件の見直しをされるなど不安視されます。

しかし、免税事業者である理由で取引条件の見直しは違法とされています。

ただし、課税事業者にとって、免税事業者との取引は税負担が重くなるのは事実です。業務委託の報酬については、歩合などをしっかり考えてフリーランス美容師へ提示し契約を結ぶ必要があります。

業務委託サロンを目指す場合には、こうしたインボイス制度の影響を受けることを忘れないでください。

シェアサロンは影響なし

ではシェアサロンはどうでしょうか。

これはフリーランス美容師が課税事業者であろうと免税事業者であろうと影響はありません。

シェアサロンの場合、フリーランス美容師は直接消費者から売上をいただきます。フリーランス美容師が消費税を納税する立場です。

例えばシェアサロンの場合、フリーランス美容師が自分で集客を行い、場所を使って売上を上げます。その売上の30%を、面貸料としてサロンへ支払います。したがってシェアサロンは税額控除に該当する支払いが発生しません。

フリーランスからすれば、シェアサロン側が支払先であり、シェアサロン側が必要に応じて適格請求書を発行する必要があります。

まとめ:これまで以上に経理記帳は大事になってくる

インボイス制度によってあらためて、事業者は消費税を意識せざるを得なくなります。また、領収書、請求書など取引証明を保存しておく必要もでてきます。

事業者であれば当然ですが、顧客への売上管理だけでなく、その他の取引についてもしっかり記録を取っておかねばなりません。

これからの開業者のメリットは、インボイス制度や電子帳簿保存法に対応した経理処理を最初から行えることだと思います。

とはいえ、これまで一美容師だったオーナーが、消費税などの納付手続きを自分ひとりでやるのはかなりの負担になります。簡易課税制度を選択したとしてもです。

したがって、これから開業を考えている人は、自分で行うよりも経理記帳サービスや税理士との顧問契約が当たり前になってくるのではないでしょうか。

開業無料相談でもそういったお話を踏まえて、オープン後の経営に関してのアドバイスもさせていただきます。ぜひご利用ください。

●文/コンシェルジュチーム:安斎

ビューティガレージ コンシェルジュ室

日本最大級のプロ向け美容商材のオンラインショップ&ショールームを運営する株式会社ビューティガレージで、サロンの開業・経営支援のコンサルタント業務を担当。

15年以上のサポート実績と、数多くの開業事例、データに基づいた分析で、年間600件以上の開業に携わっています。

事業計画書の作成からお店のオープンまで、サロンオーナーと二人三脚で開業準備を行う「開業プロデュース」が好評。成功サロンを多数輩出しています。